PREGUNTAS FRECUENTES:

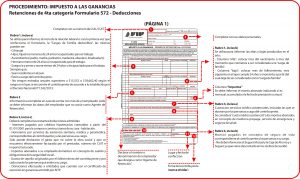

1. ¿Cómo informo las deducciones al empleador?

Los empleados en relación de dependencia deberán utilizar el servicio con clave fiscal «SiRADIG – Trabajador».

A partir del período fiscal 2017 el servicio con clave fiscal «SiRADIG – TRABAJADOR» es obligatorio para todos los empleados en relación de dependencia que sufran retenciones de Impuesto a las ganancias. (RG AFIP 3966/2016).

Asimismo, para ingresar al citado servicio, los aludidos contribuyentes deberán -previamente- informar una dirección de correo electrónico y un número de teléfono particular, en el sitio web de AFIP, ingresando con clave fiscal al servicio “Sistema Registral” menú “Registro Tributario” opción “Administración de e-mails” y “Administración de teléfonos”.

2. ¿Qué es el SiRADIG?

Es un Servicio Web que le permite al trabajador, a través de la generación del formulario F. 572 «web», informar datos de los conceptos que pretenda deducir en el régimen de retención del impuesto a las ganancias, las percepciones que le hubieren practicado conforme el régimen establecido por la RG 3450/13, así como también informar otros ingresos obtenidos en caso de pluriempleo.

Esta información es remitida electrónicamente al empleador a fin de proveerle de los datos necesarios a efectos de realizar las retenciones que correspondan.

3. ¿Cómo determino quién es mi agente de retención en caso de poseer mas de un empleador ó agente pagador?

Para determinar quien será su agente de retención deberá tener en cuenta que sólo actuará como tal aquel que abone las remuneraciones de mayor importe.

Con lo cual, se deberán considerar:

Al inicio de una nueva relación laboral: las rentas que abonen cada uno de los pagadores.

Al inicio de cada año calendario: las sumas abonadas por los respectivos pagadores en el año calendario anterior. (Por ejemplo: Para el período calendario 2017, deberá considerar las remuneraciones brutas percibidas de sus empleadores desde el 01-01-2016 hasta el 31-12-2016, ambos inclusive.)

4. ¿Los beneficiarios de las rentas deben conservar alguna documentación en particular?

Sí, deberán conservar a disposición de la AFIP la documentación que respalde los datos informados en el formulario de declaración jurada F. 572 Web, así como los comprobantes de la liquidación anual y/o final -formulario de declaración jurada F. 649 o planillados confeccionados manualmente o mediante sistemas computadorizados- recibidos del empleador.

5. ¿En qué momento se debe presentar el formulario 572 «web» para informar las deducciones?

Los beneficiarios de las rentas, deberán informar al inicio de la relación laboral y, en su caso, cuando se produzcan modificaciones, mediante la utilización del formulario de declaración jurada F. 572 «Web», entre otros datos, el detalle de las personas a su cargo, los conceptos e importes de las deducciones computables, remuneraciones que hubiera percibido de personas o entidades distintas a quien debe actuar como agente de retención, etc.

Cabe aclarar que si en el período incluyó Cargas de Familia u otros conceptos indicando «Vigente para los próximos períodos fiscales», los mismos se trasladarán automáticamente al período siguiente, debiendo luego ser confirmados o, en caso de corresponder, eliminados.

Por último, se recuerda que la transferencia electrónica de los datos contenidos en el formulario de declaración jurada F. 572 «Web» correspondientes a cada período fiscal deberá ser efectuada hasta el 31 de enero, inclusive, del año inmediato siguiente al que se declara.

6. ¿Cuál es la fecha de vencimiento para la presentación del «F. 572 web» que se confecciona a través del servicio con clave fiscal «SiRADIG- Trabajador»?

La fecha de vencimiento es el 31 de enero del año inmediato siguiente al que se declara.

7. ¿Cómo se presenta el formulario de declaración jurada «F. 572 Web» a través del servicio con clave fiscal «SiRADIG- Trabajador»?

La presentación del Formulario se realiza a través de la transferencia electrónica de datos.

Para ello, deberá contarse con la «Clave Fiscal» con nivel de seguridad 2 o superior.

Para mayor información sobre cómo completar el formulario F572 Web podrá consultar el instructivo confeccionado por AFIP accediendo a http://www.afip.gob.ar/572web/documentos/PasoaPasoSIRADiG.pdf

8. ¿Puedo declarar como carga de familia a conviviente, tíos, sobrinos o cuñados?

No, porque no se encuentran contemplados en el artículo 23 de la Ley del Impuesto a las Ganancias.

9. En el caso de la deducción por hijo, ¿ambos padres pueden computar la misma en concepto de carga de familia?

Sí, ambos pueden deducirlo porque la norma establece que las deducciones por cargas de familia le corresponde al pariente más cercano y en este caso hay igualdad de parenteso (padre-hijo)

10. Si ambos cónyuges trabajan ¿Se pueden deducir como carga de familia?

Podrán realizar la deducción solamente si no tienen remuneraciones netas superiores a la ganancia no imponible,

Adicionalmente, para que proceda la deducción, la carga de familia debe ser residente en el país y estar a cargo del contribuyente.

11. Un matrimonio en el que ambos trabajan y viven con la madre de uno de ellos ¿La pueden declarar ambos?

No, a partir de las modificaciones introducidas por la ley 27346/2016 las “Otras cargas” no son más deducibles desde el período fiscal 2017.

12. En el caso de un empleado en relación de dependencia que si bien no deduce a su cónyuge porque ella trabaja y obtiene rentas superiores a la ganancia no imponible, ante una licencia de tres meses sin goce de sueldo por parte de ella, ¿resulta procedente deducirla como carga de familia en esos meses?

Para deducir al cónyuge como carga de familia debe cumplir con los siguientes requisitos:

-Que ella sea residente en el país,

-Esté a cargo del contribuyente y

-No tenga en el año entradas netas superiores a la suma equivalente a la de la ganancia no imponible anual.

13. ¿Qué familiares tienen límite de edad para ser deducidos como carga de familia?

Los hijos o hijastros son deducibles hasta que cumplan los 18 años de edad, es decir que a partir del mes siguiente de cumplirlos no pueden ser deducibles como carga de familia. Modificación introducida por Ley 27346/2016.

En caso de superar dicha edad serán deducibles en la medida en que se encuentren incapacitados para el trabajo, debiendo poseer el certificado que acredite tal situación por medio de la Autoridad Competente.

14. ¿Qué requisitos debe tener que cumplir un familiar para ser declarado como carga de familia?

Debe estar a cargo del declarante, ser residente en el país y no tener en el año entradas netas superiores, a las establecidas en el primer párrafo del inciso b) del artículo 23 de la Ley del Impuesto, cualquiera sea su origen y estén o no sujetas al impuesto.

15. A los efectos del cómputo de las deducciones personales, ¿qué se entiende por residente en el país?

Se consideran residentes en la República Argentina a las personas de existencia visible que vivan más de 6 meses en el país en el transcurso del año fiscal.

A todos los efectos de esta ley, también se consideran residentes en el país las personas de existencia visible que se encuentren en el extranjero al servicio de la Nación, provincias o municipalidades y los funcionarios de nacionalidad Argentina que actúen en organismos internacionales de los cuales la República Argentina sea Estado miembro.

16. En caso de derivar mis aportes a una prepaga a través de una obra social sindical ¿Puedo deducir el total de la cuota del plan elegido?

No, solamente el importe que le factura la prepaga, lo descontado por recibo de haberes se toma automáticamente como deducción.

Asimismo dicha deducción tiene un tope del 5% de la ganancia neta sujeta a impuesto de cada agente.

17. ¿Los seguros de vida tiene algún tope de deducción?

Si, hoy es de $ 996,23 al año y dentro de este tope se cuentan tanto lo declarado por el formulario 572 como lo descontado por recibo de haberes como descuento personal. El Seguro Mutual NO tiene tope por ser un descuento obligatorio.

18. ¿Se pueden deducir donaciones efectuadas a cualquier entidad o persona?

No, solamente las efectuadas a:

Fiscos Nacionales, Provinciales y Municipales.

Al Fondo Partidario Permanente, a los partidos políticos reconocidos incluso para el caso de campañas electorales

Además, para las siguientes entidades, las mismas deberán estar reconocidas exentas del Impuesto a las Ganancias por la AFIP según normativa vigente:

Instituciones Religiosas exentas en el impuesto.

Otras entidades exentas cuyo objeto principal sea alguno de los siguientes:

a) La realización de obra médica asistencial de beneficencia sin fines de lucro, incluidas las actividades de cuidado y protección de la infancia, vejez, minusvalía y discapacidad.

b) La investigación científica y tecnológica reconocidas por el organismo pertinente.

c) La investigación científica sobre cuestiones económicas, políticas y sociales orientadas al desarrollo de los planes de partidos políticos.

d) La actividad educativa sistemática y de grado para el otorgamiento de títulos reconocidos oficialmente por el Ministerio de Cultura y Educación.

A efectos de verificar si la entidad cumple con estos requisitos, deberá consultar el certificado de exención en el Impuesto a las Ganancias en la página Web del Organismo www.afip.gob.ar – Impositiva- Contribuyente régimen general- Consultas (RG 2681), en el cual deberá figurar la leyenda SI en el cuadro «Autoriza deducción Donaciones (Art. 81 c)».

Todas estas donaciones deben ser realizadas en las condiciones que determine la reglamentación y podrán ser deducibles hasta el límite del cinco por ciento (5%) de la ganancia neta del ejercicio.

19. ¿Puedo deducir el importe total abonado por el sepelio de una carga de familia?

Es deducible hasta el tope de $ 996,23. Las cuotas periódicas de sepelio NO son deducibles. Debe producirse el fallecimiento del contribuyente o de las personas que están a su cargo para poder deducir la erogación efectuada bajo este concepto.

20. ¿Me puedo deducir en mi declaración jurada los intereses generados por la obtención de un préstamo hipotecario?

Podrá deducir los intereses correspondientes a créditos hipotecarios que les hubieren sido otorgados por la compra o la construcción de inmuebles destinados a casa habitación del contribuyente, o del causante en el caso de sucesiones indivisas, hasta la suma de $ 20.000 anuales.

En el supuesto de inmuebles en condominio, el monto a deducir por cada condómino no podrá exceder al que resulte de aplicar el porcentaje de su participación sobre el límite establecido precedentemente.

Asimismo deberá considerar que para que la deducción resulte procedente, debe tratarse de créditos otorgados a partir del 01/01/01.

21. ¿Puedo deducir la totalidad de lo que me cobraron por impuesto al cheque?

No. Del total que figura como descontado por el banco puede tomarse el 17% ó 34%, según la tasa aplicada, el cual funciona como un pago a cuenta del impuesto.

22. ¿En qué momento se computa el impuesto a los débitos y créditos bancarios?

El cómputo del crédito del impuesto se efectuará en la liquidación anual considerando el impuesto propio ingresado y/o percibido al sujeto pasivo del gravamen.

23. ¿Cómo declaro el impuesto a los débitos y créditos bancarios a mi empleador?

Presentando el formulario F. 572 «web» a través del sistema con Clave Fiscal «SiRADIG – TRABAJADOR» de acuerdo a la RG 3418/12, deberá informarlo en la opción «Otras Retenciones, Percepciones y Pagos a Cuenta».

24. ¿Se puede deducir en el impuesto a las ganancias los gastos por compra de medicamentos?

Sólo se encuentran comprendidos los medicamentos que forman parte del servicio prestado en clínicas, sanatorios o establecimientos similares, es decir del servicio de hospitalización.

25. ¿Puedo deducir los gastos originados por honorarios médicos?

Podrá deducir los honorarios correspondientes a los servicios de asistencia sanitaria, médica y paramédica:

a) De hospitalización en clínicas, sanatorios y establecimientos similares;

b) Las prestaciones accesorias de la hospitalización;

c) Los servicios prestados por los médicos en todas sus especialidades;

d) Los servicios prestados por los bioquímicos, odontólogos, kinesiólogos, fonoaudiólogos, psicólogos, etc.;

e) Los que presten los técnicos auxiliares de la medicina;

f) Todos los demás servicios relacionados con la asistencia, incluyendo el transporte de heridos y enfermos en ambulancias o vehículos especiales.

La deducción se admitirá siempre que se encuentre efectivamente facturada por el respectivo prestador del servicio y hasta un máximo del 40% del total de lafacturación del período fiscal de que se trate y en la medida que el importe a deducir por estos conceptos no supere el 5 % de la ganancia neta del ejercicio.

26. ¿Qué requisitos debo cumplir para que proceda el cómputo de la deducción de las sumas abonadas al personal de casas particulares?

Para que resulte procedente el cómputo de esta deducción, en la determinación del impuesto a las ganancias, se deberá tener y conservar a disposición del Organismo la siguiente documentación:

Los tickets que respaldan el pago mensual, por cada trabajador de casas particulares, de los aportes y contribuciones de la Seguridad Social.

El documento que acredite el importe abonado al personal de casas particulares en concepto de contraprestación por el servicio prestado en que se deberá consignar en el volante de pago F 102/B los siguientes datos:

*Apellido y nombres y Clave Unica de Identificación Tributaria (C.U.I.T.) o Código Único de Identificación Laboral (C.U.I.L.) del Empleador de trabajador de casas particulares.

*Apellido y nombres y Clave Única de Identificación Tributaria (C.U.I.T.) o Código Único de Identificación Laboral (C.U.I.L.) del trabajador de casas particulares.

*Domicilio de trabajo del personal de casas particulares.

*Importe de la contraprestación abonada.

*Número de transacción, operación o comprobante que consta en el ticket de pago.

*Firma y aclaración del empleador y del trabajador de casas particulares.

Dicho volante de pago deberá ser confeccionado, como mínimo, por duplicado y el segundo ejemplar deberá ser entregado al personal de casas particulares antes de la finalización del mes calendario en que se efectuó el ingreso de los referidos aportes y contribuciones obligatorios.

27. ¿Cómo debo comunicarle a mi empleador la deducción por sumas abonadas al personal de casas particulares?

Respecto de los empleados en relación de dependencia, el cómputo de esta deducción podrá efectuarse mensualmente o en la liquidación anual o final, según corresponda.

A tal fin, el importe a computar se deberá informar al agente de retención mediante la utilización del formulario de declaración jurada F. 572 «Web» (RG 3418/12) mediante el servicio con Clave Fiscal «SiRADIG – Trabajador».

28. ¿Cuál es el tope para deducir personal de casas particulares?

Se fija como importe máximo a deducir por Personal de casas particulares la suma equivalente a la de la ganancia no imponible anual.

29. ¿Puedo declarar más de un personal de casas particulares?

Sí, haciendo la declaración con los importes que correspondan a cada CUIL, es decir una declaración por CUIL o personal de casas particulares.

Cabe destacar que en este caso el tope es por el importe total abonado por este concepto.

30. Si percibo rentas del trabajo personal en relación de dependencia, jubilaciones, pensiones y otras rentas ¿cómo me computo las percepciones que me hubieren practicado conforme al régimen de percepción establecido por la RG 3819/2015 (Recargo por adquisición de servicios en el exterior contratados a través de agencias de viajes y operaciones de compra de servicio de transportes de pasajeros con destino fuera del país, ambos cancelados mediante pago en efectivo)?

a) En caso de sufrir retenciones del Impuesto a las Ganancias en los términos de la RG 2437/08, a los efectos del cómputo de las percepciones mencionadas en el párrafo anterior , deberá utilizar el servicio con Clave Fiscal «SiRADIG – Trabajador» (Sistema de Registro y Actualización de Deducciones del Impuesto a las Ganancias) que genera el F. 572 «Web».

b) En caso de no sufrir retenciones del Impuesto a las Ganancias en los términos de la RG 2437/08, y que consecuentemente se encuentre imposibilitado de computar las percepciones sufridas, deberá tramitar la devolución de las mismas en los términos de la RG 3420/12, a través del servicio con Clave Fiscal «Mis Aplicaciones WEB».

31. Si se perciben ajustes de haberes retroactivos que correspondan a períodos fiscales anteriores al declarado y los mismos fueron liquidados por otro empleador distinto a su agente de retención actual ¿cómo y dónde se deben informar en el F. 572 web?

Si no se optara por imputarlos al período fiscal del devengamiento y el agente pagador fuera distinto a su agente de retención actual, se deberá ingresar en la pestaña «Carga de Formulario», hacer clic en «Ajustes» y seleccionar la opción «Ajuste por Montos Retroactivos», en el cual deberá consignar la CUIT del sujeto pagador.

32. ¿Qué es «pluriempleo»?

Se refiere a la actividad laboral en relación de dependencia que puede tenerse con más de un empleador, ya sea simultáneamente o dentro de un mismo período fiscal.

33. En el caso de «pluriempleo», ¿Qué conceptos deben informarse en el campo «Importe Retribuciones no Habituales»?

En este campo deben informarse aquellos conceptos que no son percibidos habitualmente todos los meses, como por ejemplo: Sueldo anual complementario, plus vacacional, gratificaciones extraordinarias, etc.

34. Si por una consulta médica la obra social me reconoce un reintegro menor a la erogación ¿Puedo deducirlo de ganancias a través del «F572 Web»?

Si, se puede deducir el 40% del resto no reintegrado.

35. Si tengo como afiliada en el grupo a mi tía. ¿Me puedo deducir el total de la cuota médico asistencial a través del «F572 Web»?

No se puede deducir el monto abonado por personas que no figuran como cargas de familia para el impuesto.

36. ¿Siendo profesional matriculado, puedo deducirme el Aporte Jubilatorio realizado a la caja profesional mediante el Formulario F. 572 web?

Los aportes a una caja profesional provincial serán deducibles y procederá su cómputo como deducción del Impuesto a las ganancias, únicamente si dicha erogación es obligatoria y necesaria para que el empleado cumpla con la actividad en relación de dependencia por la cual percibe la remuneración gravada, en cuyo caso deberán informarse en el formulario F. 572 web.

De no cumplirse con tales condiciones los aportes en cuestión deberán ser considerados en la declaración jurada anual donde se consignarán las rentas percibidas por la profesión.

37. ¿Siendo profesional matriculado, puedo deducirme a través del «F572 Web» el importe abonado por cursos de capacitación?

No, en relación de dependencia (cuarta categoría) no es deducible el importe abonado por cursos de capacitación.

38. ¿Siendo profesional matriculado, puedo deducirme a través del formulario “F572 Web» el importe que pago como matrícula?

No, en relación de dependencia (cuarta categoría) no es deducible el importe que pagó como matrícula.

39. Si estoy afiliado a una prepaga directamente ¿Qué porcentaje me puedo deducir a través del «F572 Web»?

Se puede deducir el 100%, es decir la totalidad del monto mensual que se abonó en concepto de cuota afiliación y el empleador, de corresponder, aplicará hasta el tope del 5% de la ganancia neta de cada trabajador.

40. ¿Puedo deducirme a través del «F572 Web» los intereses de un préstamo hipotecario de una vivienda que no es mi casa habitación?

No, solo podrá deducirse los intereses correspondientes a créditos hipotecarios que les hubieren sido otorgados por la compra o la construcción de inmuebles destinados a casa habitación del contribuyente, o del causante en el caso de sucesiones indivisas y que haya sido otorgado a partir del 01/01/01.

41. ¿Como deberá proceder un empleado/jubilado/pensionado en caso de haber omitido informar al 31/01 deducciones u otras remuneraciones/jubilaciones a su agente de retención?

Los sujetos deberán solicitar la CUIT y tramitar el alta en el Impuesto a las Ganancias.

A los fines dispuestos precedentemente, el beneficiario deberá dirigirse a la Dependencia de AFIP que le corresponda por su domicilio fiscal con el Formulario 460/F (por duplicado), original y copia del DNI, y, como mínimo, dos de las siguientes constancias de domicilio:

1. Certificado de domicilio expedido por autoridad policial.

2. Acta de constatación notarial.

3. Fotocopia de alguna factura de servicio público a nombre del contribuyente o responsable.

4. Fotocopia del título de propiedad o contrato de alquiler o de «leasing», del inmueble cuyo domicilio se denuncia.

5. Fotocopia del extracto de cuenta bancaria o del resumen de tarjeta de crédito, cuando el solicitante sea el titular de tales servicios.

6. Fotocopia de la habilitación municipal o autorización municipal equivalente, cuando la actividad del solicitante se ejecute en inmuebles que requieran de la misma.

En casos especiales o cuando circunstancias particulares lo justifiquen, la dependencia interviniente podrá requerir y/o aceptar otros documentos o comprobantes que, a su criterio, acrediten fehacientemente el domicilio fiscal denunciado.

Asimismo, en la dependencia procederán a capturar los datos biométricos, que es la registración de manera digital de datos referentes a los contribuyentes, estos datos son la firma, foto, huella dactilar y el escaneo del Documento Nacional de Identidad (DNI). Posteriormente, deberá ratificar los mismos accediendo con clave fiscal, presionando la opción «Servicios Administrativos Clave Fiscal» e ingresando al servicio «Aceptación de datos Biométricos», en él aparecerá una pantalla con los datos registrados en la dependencia, debiendo proceder a su aceptación o rechazo.

Luego, deberá ingresar con su clave fiscal al servicio «Sistema Registral» para dar de alta a la actividad económica dentro de la opción: Registro Tributario >> Actividades Económicas. Adicionalmente, en el mismo servicio deberá tramitar la inscripción en el Impuesto a las Ganancias dentro de la opción: Registro Tributario >> F420/T Alta de Impuestos/Regimenes»/ «Alta de Impuestos».

Una vez solicitada la inscripción, deberá confeccionar la declaración jurada anual del Impuesto a las Ganancias, en los términos de la RG 975/01, utilizando el aplicativo unificado «GANANCIAS PERSONAS FISICAS – BIENES PERSONALES» y presentar la misma a través del servicio con clave fiscal denominado Presentación de DDJJ y Pagos, exteriorizando el saldo a favor ó a pagar, según corresponda, mediante la presentación de la declaración jurada del gravamen.

42. ¿A partir de qué remuneración bruta me deben retener impuesto a las ganancias si soy empleado/jubilado/pensionado?

Se les deberá retener impuesto a las ganancias, de acuerdo a la RG 2437/08, a los empleados, jubilados y pensionados, cuando sus ganancias brutas superen los montos de las deducciones generales – Anexo III de la RG 2437/08 – y las deducciones personales vigentes – Art. 23 Ley 20.628 (modificada por Ley 27346/2016)-

43. ¿Cómo tengo que declarar en el formulario 572 en caso de poseer otro empleo?

Debe ingresar al «SIRADIG – Trabajador los datos relacionados con las deducciones a computarse, indicar quien es su agente de retención, quienes son sus otros empleadores e informar los ingresos y deducciones obtenidos en el/los otro/s empleo/s, a los efectos de que el agente de retención pueda contar con dicha información al momento de determinar el monto a retener por el impuesto a las ganancias.

44. ¿Cuáles son las deducciones generales admitidas?

Las deducciones generales admitidas son las siguientes:

1) Aportes para fondos de jubilaciones, retiros, pensiones o subsidios, siempre que se destinen a la Administración Nacional de la Seguridad Social o a cajas provinciales o municipales, o estuvieren comprendidos en el Sistema Integrado de Jubilaciones y Pensiones (incluso los efectuados por los beneficiarios que reingresen o continúen en actividad -Artículo 34 de la Ley Nº 24.241 y sus modificaciones-).

2) Descuentos con destino a obras sociales correspondientes al beneficiario y a las personas que revistan para el mismo el carácter de cargas de familia y cuotas sindicales correspondientes a las cotizaciones ordinarias y extraordinarias de los afiliados y a las contribuciones de solidaridad pactadas en los términos de la ley de convenciones colectivas.

3) Importes que se destinen a cuotas o abonos a instituciones que presten cobertura médico asistencial, correspondientes al beneficiario y a las personas que revistan para el mismo el carácter de cargas de familia. El importe a deducir por dichos conceptos no podrá superar el 5% de la ganancia neta del ejercicio acumulada hasta el mes que se liquida.

4) Primas de seguros para el caso de muerte hasta el límite de $996,23.

5) Gastos de sepelio del contribuyente y/o de personas a su cargo hasta el límite de $996,23.

7) Donaciones a los fiscos nacional, provinciales y municipales y a las instituciones religiosas, fundaciones, asociaciones civiles y demás entidades, hasta el límite del 5% de la ganancia neta del ejercicio, acumulada hasta el mes que se liquida.

8) Importes que correspondan a descuentos obligatorios establecidos por ley nacional, provincial o municipal.

9) Los honorarios correspondientes a los servicios de asistencia sanitaria, médica y paramédica. La deducción procederá siempre que la prestación haya sido efectivamente facturada por el prestador del servicio y hasta un máximo del 40% del total facturado. El importe total de las deducciones admitidas por estos conceptos no podrá superar el 5% de la ganancia neta del ejercicio determinada antes de su cómputo.

10) Los intereses correspondientes a créditos hipotecarios que les hubieran sido otorgados por la compra o construcción de inmuebles destinados a la casa habitación, hasta la suma de $20.000 anuales.

12) Importes abonados a los trabajadores domésticos en concepto de contraprestación por sus servicios y los pagados para cancelar las contribuciones patronales. Se fija como importe máximo a deducir por Servicio Doméstico la suma equivalente a la de la ganancia no imponible anual.

13) Se incorpora como deducción el 40% de las sumas pagadas, y hasta el límite de la Ganancia no Imponible anual, en concepto de alquileres de inmuebles destinados a casa habitación del contribuyente, siempre y cuando éste no resulte titular de ningún inmueble, cualquiera sea la porporción. Dicha deducción aún no ha sido instrumentada. Ley 27346/2016.

45. ¿Los gastos de movilidad son deducibles?

No, debido a que no se encuentran contemplados como deducciones admitidas.

46. Los débitos automáticos que el Ministerio efectúa en la caja de ahorros de su personal dependiente, ¿son considerados para el cálculo del Impuesto a las Ganancias?

Sí. Como el débito se efectúa automáticamente el sistema cruza dicha información a fin de regularizar la retención del impuesto en la liquidación de haberes del mes siguiente de efectuado el respectivo débito automático. Por ejemplo: si en el mes de marzo el Ministerio liquida un cargo de Director y también el cargo de Maestro de Grado (que debería liquidarse con licencia sin sueldo) en ese mismo mes el Impuesto a las Ganancias se verá incrementado por efecto de sumar dos recibos de haberes; sin embargo el agente al momento de cobrar se encuentra que en su caja de ahorros sólo se le deposita el cargo de Director (el que correctamente debía cobrar) pero su ingreso se ve afectado por un mayor descuento del impuesto. Cuando se procede a liquidar los recibos de haberes del mes siguiente -en esta caso abril- se va a considerar para el cálculo de la retención del Impuesto a las Ganancias los sueldos liquidados en ese mes menos el débito automático que efectuó el Ministerio en la caja de ahorros el mes anterior regularizando así el impuesto. Esto sucede porque los procesos de liquidación y pago se dan en momentos distintos.

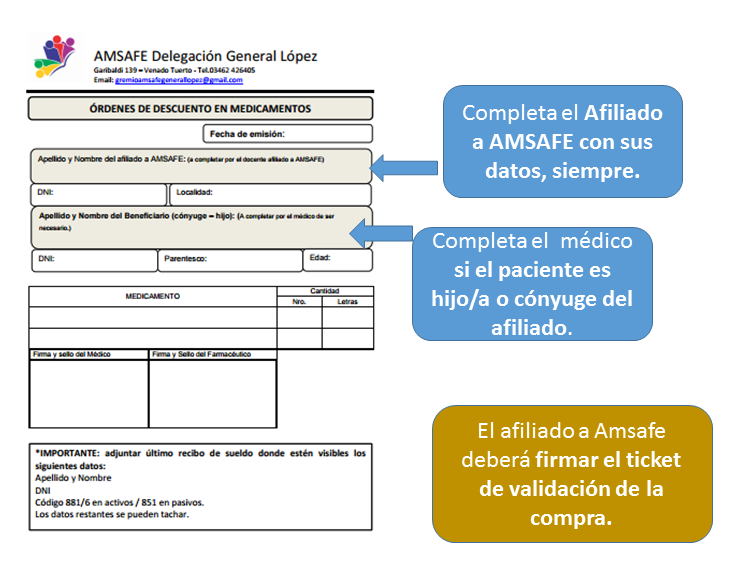

Para deducir cuota sindical, seguir los siguientes pasos. En lugar de CAMYP, va AMSAFE.